住宅ローン控除を受けながら自宅兼事務所の費用を経費にする

【経費計上できる自宅兼事務所の支出例】

・減価償却費

・固定資産税

・住宅ローンの支払利息

・水道光熱費

・固定電話代

※事業利用割合分のみ経費計上OK!

・減価償却費

・固定資産税

・住宅ローンの支払利息

・水道光熱費

・固定電話代

※事業利用割合分のみ経費計上OK!

個人事業主が持ち家を自宅兼事務所として使用している場合は、持ち家の取得と維持にかかる費用について、事業利用割分を事業経費として費用計上できます。

計上できる費用の具体例としては、上記のものが挙げられます。 【参考文献】

石井彰男(2018)『不動産投資のお金の残し方 裏教科書/P135』株式会社ぱる出版

計上できる費用の具体例としては、上記のものが挙げられます。 【参考文献】

石井彰男(2018)『不動産投資のお金の残し方 裏教科書/P135』株式会社ぱる出版

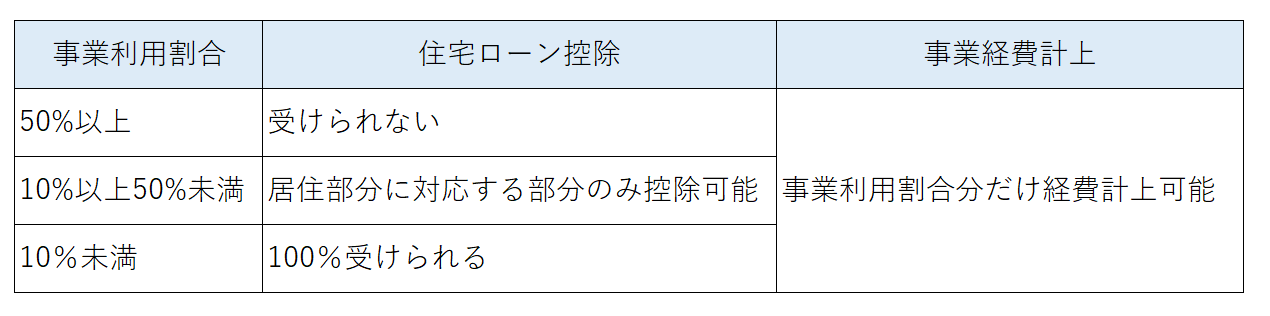

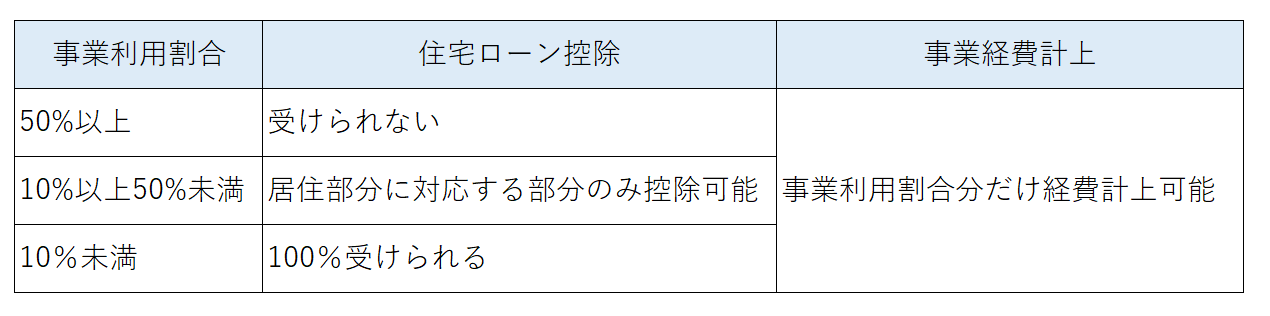

では、住宅ローン控除を併用する場合どのような取扱いになるのでしょうか。

住宅ローン控除を併用する場合であっても、事業利用割合分については、経費計上することができます。

住宅ローン控除を併用する場合であっても、事業利用割合分については、経費計上することができます。

ただし、住宅ローン控除の適用要件として『床面積50㎡以上、その2分の1以上の部分が専ら自己の居住の用に供するもの』という規定があるため、事業利用割合が50%以上の場合、住宅ローン控除は受けることができません。

また、事業利用割合が50%未満の場合にも、住宅ローン控除が全額受けられるわけではなく、事業利用分を除いた居住部分に対応する部分のみ受けることができます。

ただし、事業利用割合が10%未満の場合は、100%住宅ローン控除を受けながら、事業利用割合分の費用を経費として計上することができます。

【参考文献】

石井彰男(2018)『不動産投資のお金の残し方 裏教科書/P135』株式会社ぱる出版

法令解釈通達/措置法通達/租税特別措置法に係る所得税の取扱いについて/41-29

石井彰男(2018)『不動産投資のお金の残し方 裏教科書/P135』株式会社ぱる出版

法令解釈通達/措置法通達/租税特別措置法に係る所得税の取扱いについて/41-29

次のページでは、自宅兼事務所のリフォーム費用を経費計上する方法についてご紹介します。